亡くなった夫名義の自宅は誰が相続すべき?手続きの流れは?

相続のよくあるご質問札幌 相続トップ>相続のよくあるご質問>亡くなった夫名義の自宅は誰が相続すべき?手続きの流れは?

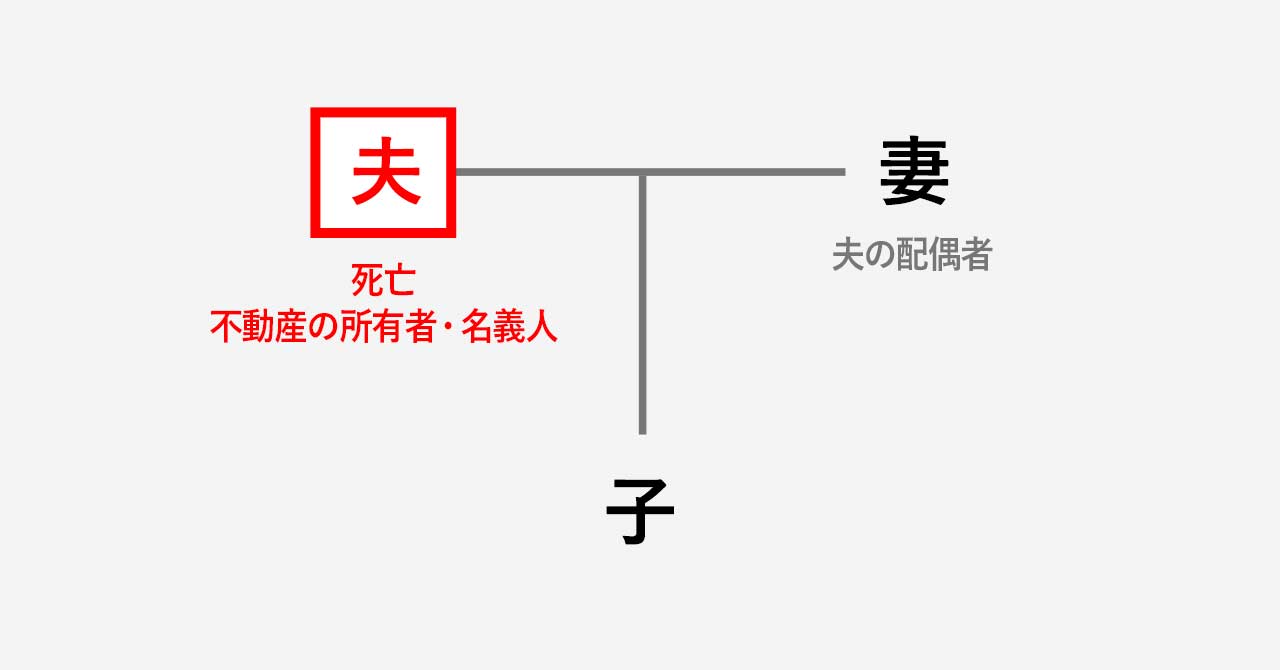

夫名義(子供から見ると父)の自宅は、自宅で同居していた配偶者の方(妻)が相続するのが一般的です。

ただし、子供の同居や介護の有無、ご家族の状況によっては、長男や長女が相続した方が良い場合もあります。

相続はご家庭によって状況が全く異なります。自宅の相続では、預貯金額が多いか少ないか、だれがこれから自宅を維持、管理していくか、土地を将来だれが継いでいくかなど様々な観点から、だれが何を相続すべきかを決めていく必要があります。

それでは、夫名義の自宅を誰が相続すべきか、また相続の際の手続きの流れについて相続の専門家が解説します。

たまき行政書士事務所は相続専門の事務所で、日々、様々なご家庭の相続を担当しており、豊富な経験からどのように相続すべきかアドバイスすることができます。

まずはお気軽に、お電話やメール、もしくはラインでお問い合わせください。

LINEビデオやZOOM、Skypeを利用したテレビ会議相続相談も実施しております。

この記事の目次

誰が相続すべきかは、一緒に居住していた方を中心に考える

自宅をだれが相続するべきかは、

自宅をだれが相続するべきかは、

- ① 居住している方の平穏な生活を確保できるか

- ② 相続税の特例(小規模宅地等の特例)が適用されるか

- ③ 二次相続対策(仮に、配偶者の方が相続した後に死亡し、その子が相続する際の相続税対策)

- ④ 最終的にだれが家を引き継ぐか

- ⑤ 相続した後売却するかどうか、あるいは他者に貸すかどうか

などの観点からどうすべきかを考えることが一般的です。

個人的な意見となりますが、何よりも中心に考えるべきなのは、①一緒に居住していた方の生活の確保(今後も平穏に居住する権利)ではないかと思います。

また、北海道にお住いの方の相続においては、②③の相続税の対策については、あまり考慮する必要がないケースがほとんどです。

なぜなら、東京都23区内などと異なり、北海道の土地は、札幌市の一部の地域(中央区、地下鉄東西線 円山公園駅付近(西区山の手、宮の森)など)を除き、土地の価格が高額ではなく、一般の家庭では相続税の基礎控除額まで達することはほとんどないからです(詳しくは、「北海道内の一般家庭でも相続税が発生するものですか?」をご参照ください)。

北海道在住の方は、相続税対策を考慮する必要がないケースがほとんど

先ほどの相続人が3名(妻、長男、長女)の事例ですと、相続税の基礎控除額は、4800万円(3000万円+600万円×3)ですが、北海道のほとんどの一般のご家庭の相続では、相続発生時の自宅の価格が1500万円~1800万円以内で収まることが多いです。となると、相続税の基礎控除額(相続税が関係してくる額)に達するまで、残りの枠が3000万円以上と十分余裕があります。

相続税の基礎控除額 = 一律3000万円 + 相続人一人当たり600万円 × 相続人の数

つまり、北海道内の一般的なご家庭では、一次相続、二次相続のいずれでも相続税の基礎控除額に達しないケースがほとんどなので、自宅の相続をだれにするかを、相続税対策の観点から決める必要はあまりないのです。

もっとも、土地の評価額が高い地域(札幌市中央区や札幌市円山公園周辺など)に自宅がある場合や、経営者でいわゆる自社株を保有していた方がお亡くなりになる場合には相続税の基礎控除額に達することが多くなりますので、北海道内においても、注意する必要がある場合もあります。

参考記事

ご家庭の事情によって自宅を相続すべき方が変わることがあります

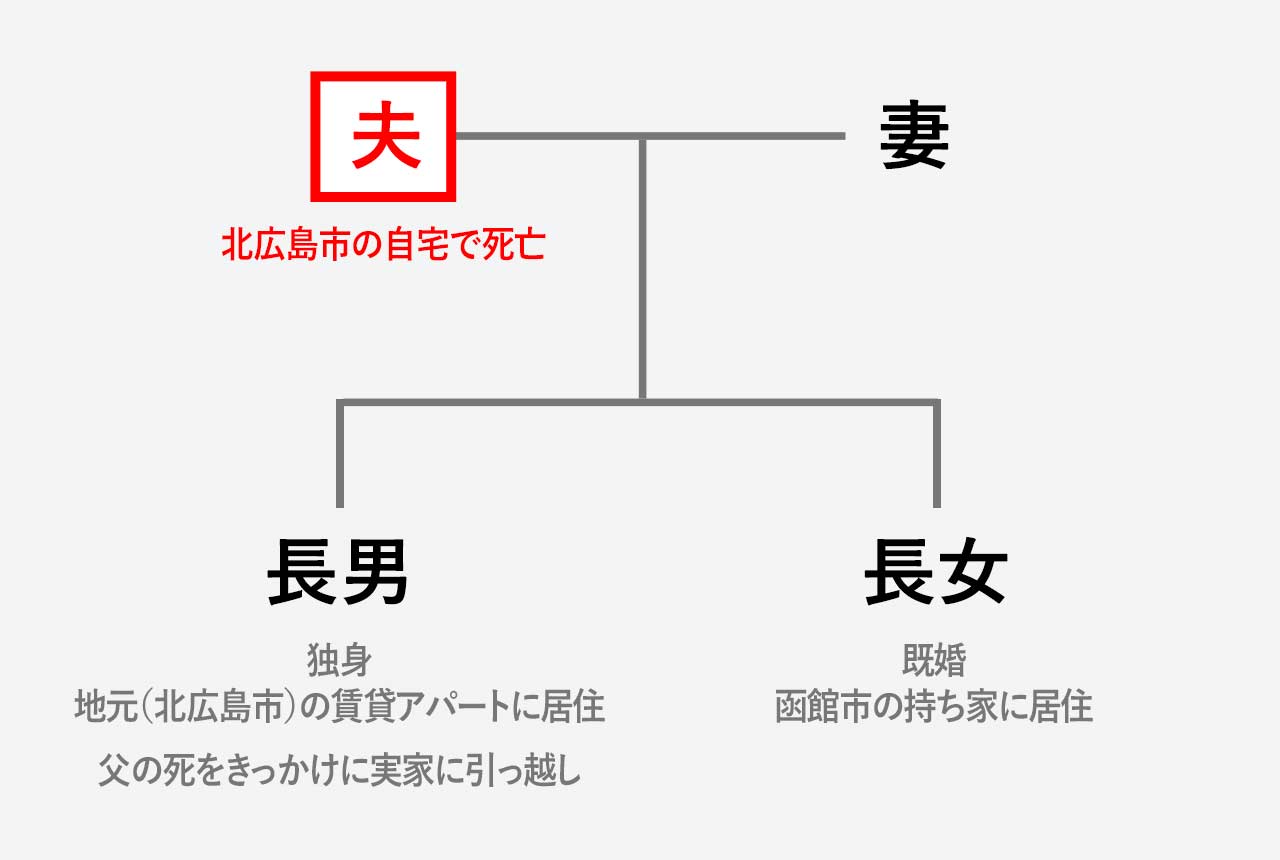

事例1

妻は夫と同居していて、独身の長男は地元(北広島市)に住み、長女は結婚して函館市に住んでいるようなご家庭で、夫が亡くなり(夫が被相続人となる)、長男が夫(長男にとっては父)の死をきっかけに実家への引っ越しを考えている場合

通常の相続のセオリーからすると、従来から同居している(被相続人の)妻が自宅を相続します。なぜなら、もっとも重要なのは、残された高齢の配偶者の平穏に居住する権利であるからです。もっとも、今回の事例にあるように長男が実家に引っ越してくるのであれば、長男が所有者になる(実家を相続する)という選択肢もあってよいと思います。

長男が所有者となれば、何か家に関する手続き(リフォーム工事の申し込みや固定資産税の支払いなど)が必要なときに所有者としてスムーズに契約や支払いができるためです。例えば、バリアフリーにするため、大規模リフォームをする際に、所有者でなければ契約(特にリフォームローンを組む場合)ができないことがあります。

また、妻が相続すると、その後、妻の死亡後にもう一度実家の相続手続きをして、長男名義にする必要が出てくるため、手続き費用が2回掛かることも今回の事例で長男が取得した方が良い理由の一つです。

ただし、所有者は土地建物を売却することもできるようになるため、長男と被相続人の妻(長男にとっては、母)の関係が良好であることが必要となります。

また、自宅の土地評価額が高い地域の場合、長男が相続することで将来の長女の相続する分が少なくなる可能性もありますので、遺産分割の話し合いの中では、これらのことを総合的に考えて、妻が所有者となるのか、長男が所有者となるのかを検討する必要があります。

迷ったときには、一度相続に詳しい専門家に相談するのが良いでしょう。

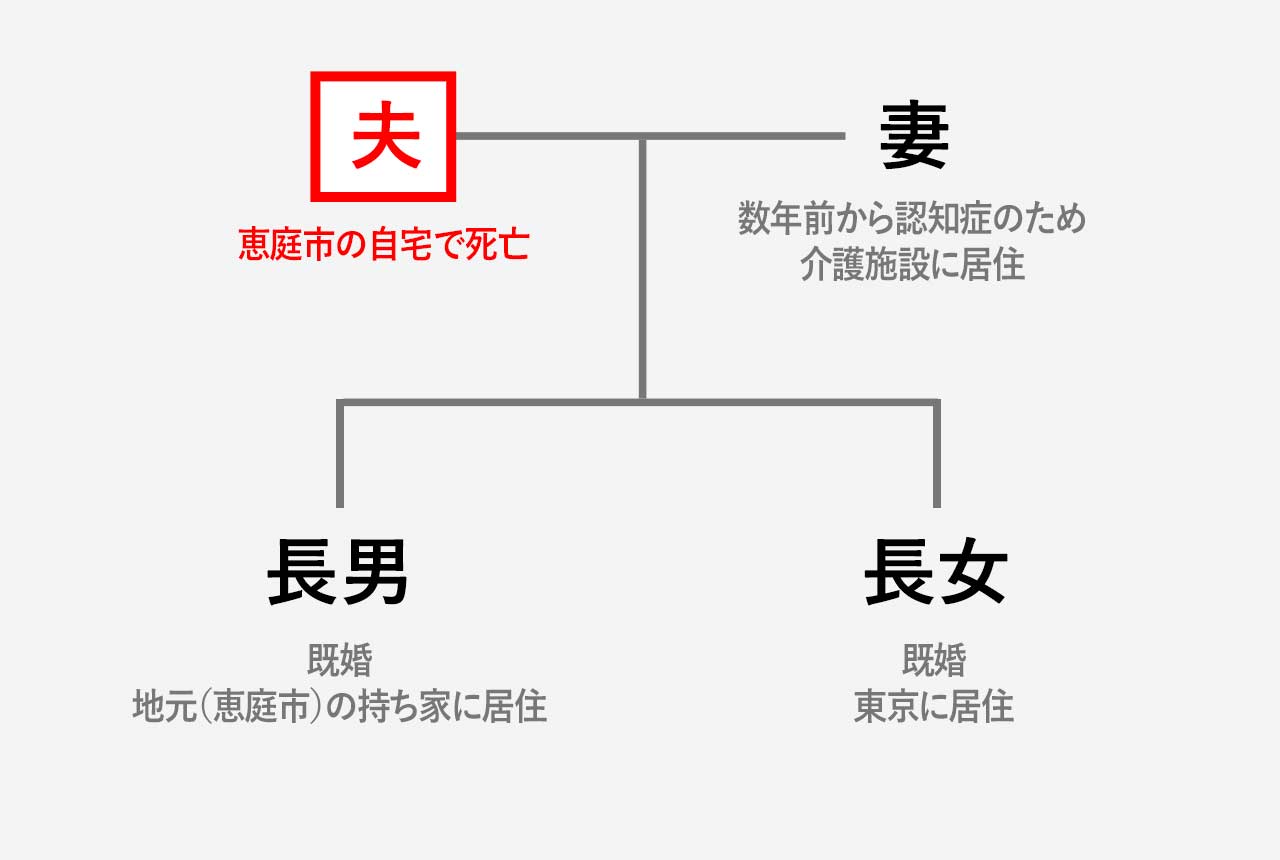

事例2

認知症の妻は地元(恵庭市)の高齢者介護施設に住んでいる状態で自宅の所有者である夫が死亡。長男は地元(恵庭市)の一軒家に住んでおり、長女は結婚して東京に住んでいるため、自宅が空き家になった場合

この場合、妻(長男から見ると母)は、施設に居住しているために、なかなか家の維持管理ができないので、地元に住む長男が自宅を相続した方が良いと思います。特に、空き家にしている場合には、北海道の場合、周囲に迷惑になっていないか雪の溜まり具合を見る必要があるため、距離的に近くの方が所有者となった方がよいです。

また、相続を原因とする自宅の名義変更が行われると、所有者としての責任が生じるので、実際に家を維持管理することができる方が相続した方がよいケースといえます。自宅を売る場合にも地元の方が所有者となっていた方がスムーズに取引が進みます。

そのため、今回の事例2のケースの場合、長男が相続するのが良いでしょう。

ただし、相続手続きは、相続人全員の合意が必要ですので、預貯金などのバランスを見て十分に話し合う必要があります。特に、相続財産の中心が不動産である場合には、だれが不動産を取得するかで揉めることがありますので注意が必要です。

不動産の相続手続きの流れ

不動産の手続きの流れは、以下の5ステップとなります。

相続手続きに必要な戸籍の収集

被相続人の出生から死亡までの戸籍の収集と相続人全員の現在の戸籍の収集が必要です。

戸籍が収集できたら、法定相続情報一覧図の写しを取得するとよりスムーズに不動産や銀行口座の相続手続きができます。

登記簿の取得、固定資産評価証明書、固定資産課税台帳の写し(名寄帳)を取得

登記簿は、不動産の正確な地番や面積を知るための情報となり、法務局で取得できます。また、固定資産評価証明書や固定資産課税台帳の写し(名寄帳)は、固定資産の評価額を証明する公的な資料となります。

遺産分割協議書を作成

遺産分割協議書に細かな決まりはありませんが、被相続人の表示、物件の表示、だれが相続するかの記載、協議日付、相続人全員の署名押印が必須となります。押印は、基本的に実印(印鑑登録証明書に登録されている印鑑)での押印となります。

登記識別情報通知の受け取り

法務局から相続登記が完了しましたら、登記識別情報通知(いわゆる昔でいう‘‘権利証’’のようなもの)を受け取ります。相続登記は、ご自身でできる制度となっておりますが、難しいと感じた場合には、法務局あるいは、相続手続きの専門家に相談するとよいでしょう。

参考記事

亡くなった夫名義の自宅についてよくある質問

亡くなった夫名義の家に住み続けることはできますか?

妻が、夫名義の家に住み続けることはもちろん可能です。ただし、できるだけ速やかに相続人全員で遺産分割協議をし、妻への相続手続き(相続登記)をする必要があります。

妻が、夫名義の家に住み続けることはもちろん可能です。ただし、できるだけ速やかに相続人全員で遺産分割協議をし、妻への相続手続き(相続登記)をする必要があります。

たとえば、夫婦に子が1人いる場合には、妻と子の2人で遺産分割協議をし、妻を所有者とすることで安心して今後も平穏に居住することができます。

北海道では、あまり利用されておりませんが、所有権は、子、居住権は妻にするという配偶者居住権と呼ばれる制度もあります。

配偶者居住権を登記上も設定することで、安心して今後も配偶者であった妻が夫名義の自宅に終の棲家として居住することができます。

夫の死亡後に、家の名義変更をしないとどうなりますか?

かつては、登記(名義変更)が義務ではなく、任意でしたので、現在でも、夫の死亡後に何年も名義変更をせずに妻や子が住み続けているという事例が多数あります。

家の名義変更をしないとどうなるかについて、一般的な解説をいたします。

死亡後直近の12月近くなると固定資産税納税義務者の指定をするように役所の固定資産税係から通知文書が届きます。これは、12月から1月にかけて翌年度の固定資産税納税通知書(自治体により異なるが多くの場合、4月末から5月上旬に発送)の発送の事務作業が始まるからです。

死亡の事実は、戸籍の電子化されたシステムで固定資産税を担当する部門が把握しておりますので、相続登記がいつになるかは別として、次に固定資産税を納税する方を決めてもらう必要があります。

固定資産税を誰かが納付している限り、特に問題なくしばらくの間は平穏に居住できます。

そのまま長期間放置すると罰則がかかることがあります。

ただし、令和6年7月現在では、相続登記が義務化されております。相続発生日または、令和6年4月1日の遅い方の日から3年を経過すると正当な理由がない限り罰則がかかるようになりました。令和6年4月1日は、相続登記義務化の法律の施行日です。施行日は、法律が実行される日と考えればよいでしょう。

具体的には、令和6年4月1日以降に不動産の所有者が死亡している場合には、相続発生日から3年以内、令和6年4月1日より前に相続が発生している場合には、令和6年4月1日からカウントして3年以内に相続登記をする義務が生じます。

例えば、平成30年1月1日に相続が発生している案件では、法律の施行日である令和6年4月1日から3年以内に相続登記をする必要があります。

ただし、相続登記がされていない理由はさまざまです。任意だからしていなかったという理由もあれば、相続人の事情で相続登記をしたくてもできなかった方もいます。

たまき行政書士事務所では、様々な理由があって相続登記が出来なかった自宅の相続手続きを担当することがあります。解決の糸口が見えることもありますので一度ご相談いただければアドバイスいたします。

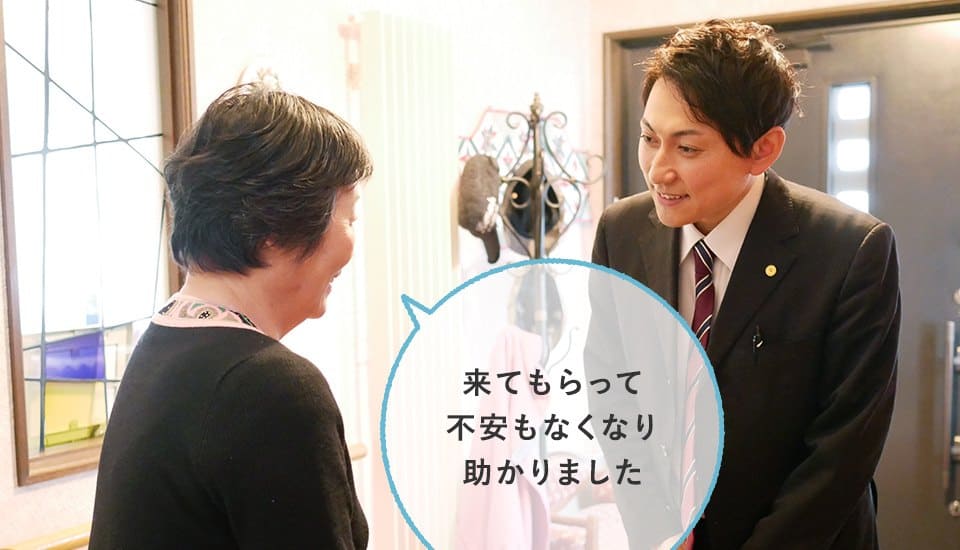

ご家庭の状況を伺いどの様に相続すべきかアドバイスいたします

自宅の相続では、預貯金額が多いか少ないか、だれがこれから自宅を維持、管理していくか、土地を将来だれが継いでいくか、将来、空き家になり売却する場合どのように売却代金を分配するかなど、様々な観点からいろいろと考え、だれが何を相続すべきかを決めていく必要があります。ご家庭ごとに状況は、全く異なりますので、上記の2つの事例はよくある例のほんの1つにすぎません。

自宅の相続では、預貯金額が多いか少ないか、だれがこれから自宅を維持、管理していくか、土地を将来だれが継いでいくか、将来、空き家になり売却する場合どのように売却代金を分配するかなど、様々な観点からいろいろと考え、だれが何を相続すべきかを決めていく必要があります。ご家庭ごとに状況は、全く異なりますので、上記の2つの事例はよくある例のほんの1つにすぎません。

たまき行政書士事務所は相続専門の事務所で、日々、様々なご家庭の相続を担当しており、豊富な経験からどのように相続すべきかアドバイスすることができます。

仮に、ご依頼をいただく場合でも、事前に料金がわかるように安心の費用で開示しておりますので、予想外の料金がかかることもありません。

たまき行政書士事務所は札幌市北区に事務所がありますが、北海道内全域から、無料で相続遺言に関するご相談を受け付けております。

札幌近郊の方でしたら、先約がなければ当日の1~2時間後にも無料訪問相談が可能です。

明日法事で親族が集まるので明日来てもらえないかというご相談もよくあります。

また、道東、道北、道南の方についても、先約がなければ当日あるいは翌日の無料訪問相談が可能です。行政書士の移動にかかる交通費も無料です。

平日にご予約いただけましたら土日も訪問しておりますので、まずはお気軽にお電話やメール、もしくはラインでお問い合わせください。

LINEビデオやZOOM、Skypeを利用した無料テレビ電話相談も実施しております。

無料訪問相談・無料テレビ電話相談のご予約や、ご質問等はお気軽に

たまき行政書士事務所の無料訪問相談について >>

たまき行政書士事務所の

ごあんないABOUT

相続・遺言専門のたまき行政書士事務所

- 代表 行政書士 田巻裕康

-

[住所]

北海道札幌市北区北32条西5丁目3-28

SAKURA-N32 1F

011-214-0467

070-4308-1398(行政書士直通電話)

電話受付:平日9時~18時 - [交通アクセス]

地下鉄南北線:北34条駅(3番出口)から徒歩1分

相続遺言YouTube教室 随時更新中!

行政書士田巻裕康による相続・遺言に関する解説動画をYouTubeにて公開中。一般のお客様はもちろん、相続実務を行ったことのない行政書士の方もぜひご活用ください。