遺産の分け方の名称

相続の基礎知識相続手続きの前に、遺産分割協議書を作成しますが、遺産の分け方には、

という3つの名称があります。

注意すべき点は、1、2、3いずれかの方法のみで分割することは稀で、相続の実務では、1~3を組み合わせて分割するという点です。

以下、1~3の分割方法について解説します。

1. 現物分割について

一番シンプルな分け方は、現物分割です。例えば、2人の相続人がいて、1000万円の現金という現物を分割するときに、500万円と500万円で分ける方法です。

同じ高級ソファーが2つあって、相続人が一つずつ取得する場合も現物分割したといえるでしょう。

2. 代償分割について

現物で分けにくいもの、または分けることが不可能なものが相続財産の中に含まれている場合に、分けにくいもの、または分けることが不可能なものを取得した代わりに、自分の現金を他の相続人に分けるという方法です。不動産や証券、預貯金にも代償分割が可能です。

現物で分けにくいもの、または分けることが不可能なものが相続財産の中に含まれている場合に、分けにくいもの、または分けることが不可能なものを取得した代わりに、自分の現金を他の相続人に分けるという方法です。不動産や証券、預貯金にも代償分割が可能です。

例えば、夫が亡くなり、相続人は妻と長男の二人で、平等に分けると話し合いをしたとします。自宅は同居していた妻が取得するということで二人は合意しました。

事案をシンプルにするために、相続財産を、1000万円の評価の土地建物のみと仮定した場合、被相続人である夫の妻は、1000万円の価値の現物を取得します。これに対し、長男は、妻の預金などから500万円を現物の代わりに取得します。

500万円を妻から長男に支払う行為のことを、(現物の)代わりに償うということで、代償分割すると表現します。

代償分割の注意点

先ほどの、自宅を取得した妻が長男に500万円を支払うという行為は、外形的に見ると、妻から長男への単なる生前贈与ともいえます。

仮に、税務署に生前贈与とみなされると、110万円を越えた部分に一定の税率を掛けた額を国に贈与税として長男が支払う必要が出てきます。具体的には、500万円-110万円=390万円×税率=48万5千円が贈与税となり、長男は結果的に500万円−48万5千円=451万5千円が手元に残り、平等で分けたことにならなくなります。

※ 税率の計算方法については、税務署のHPにある「贈与税の計算と税率(暦年課税)」や「贈与税がかかる場合」をご参照ください。

そこで、遺産分割協議書に記載するときは、代償分割のお金であることを明記するように注意します。

被相続人を相続太郎さん、その妻を相続花子さん、その長男を相続二郎さんとした遺産分割協議書の参考例です。

下線を引いてある部分をきっちり遺産分割協議書に入れるということがポイントです。

3. 換価分割について

換価分割とは、特に不動産を換金して分ける場合に使う用語です。漠然と「不動産は換価分割ができる」と説明している書籍が多いですが、換価分割は正確な理解がないとあとでトラブルとなります。

換価分割とは、特に不動産を換金して分ける場合に使う用語です。漠然と「不動産は換価分割ができる」と説明している書籍が多いですが、換価分割は正確な理解がないとあとでトラブルとなります。

「換価分割の際には、亡くなった方の名義の状態で売却できるのか」というご質問をよく受けますが、答えは「いいえ」です。一旦生きている方に登記しないと、次の買主さんへの名義変更ができないので、お亡くなりになった方の名義のままの不動産は売れません。一旦、相続人に移転登記(相続を原因とする名義変更)をする必要があります。

相続人が二人で換価分割によって均等分けをする場合

相続人が二人の場合には、そのお二人が元気で仲が良いのであれば、一旦、共有の登記をして売却するのが良いでしょう。

二人が売買の契約者になり少し負担が増えますが、この方が様々な点で相続人お二人に平等な結論となるでしょう。

このとき、できれば換価分割をするということを遺産分割協議書に書いた方がよいでしょう。

相続人が多数いるため、相続人一人の名義で一旦登記した後、均等に現金を分ける場合

例えば、兄弟姉妹相続事例などで、相続人が8名など多数になることがあります。また、兄弟姉妹相続のように一般的に相続人がみな高齢の方の構成の場合、一旦、共有名義にすることは妥当ではない場合があります。(兄弟姉妹相続について詳しく知りたい方はこちらをご参照ください。)

例えば、兄弟姉妹相続事例などで、相続人が8名など多数になることがあります。また、兄弟姉妹相続のように一般的に相続人がみな高齢の方の構成の場合、一旦、共有名義にすることは妥当ではない場合があります。(兄弟姉妹相続について詳しく知りたい方はこちらをご参照ください。)

このようなときは、比較的若い相続人の方一人が代表者として一旦登記し、売却した後、諸費用を除いた残金を法定相続分で均等に分けるということがあります。

このとき、必ず遺産分割協議書に換価分割する旨を記載する必要があります。この記載がない場合、一旦、代表者として相続した方が不動産を売却換価して、その後、他の相続人に現金を振り込む際に贈与税がかかる場合があるからです。

例えば、独身の相続太郎さんが死亡して、兄弟姉妹相続が発生し、相続人代表者である太郎さんの弟の相続三郎さんが一旦登記し、その後不動産を売却した際に、相続四郎さん、相続五郎さんらに分配する行為は、外形的に見ると、相続三郎さんから相続四郎さん、相続五郎さんへの単なる生前贈与ともいえます。

場合によっては、税務署から生前贈与と誤解され、贈与税の申告漏れと指摘されてしまうことが考えられます。

この誤解を回避するために、一旦、代表者に相続登記をして、その後、換価分割することを遺産分割協議書に明記することが必須です。

あえて換価分割を明記しない方が良い場合もあります

例えば、仲の良い兄妹二人が相続人の場合、妹が兄に実家の処分を委ねるということがあります。

例えば、実家である札幌市東区の自宅は、今の時点ではどうするか決まっていない。

兄は現在独身で、札幌市内に住んでいるが婚約者がいる。

妹は函館市で結婚し、夫婦で買ったマイホームに住んでいるとします。

このとき、その後、兄が婚約者と結婚したら、実家にそのまま住むかもしれませんし、家を建てるかもしれません。場合によっては、数年後に職場で転勤があって、実家の土地を自宅付きで売るかもしれません。

このような時、札幌市東区の自宅は、一旦、兄が相続を原因とする所有者移転登記をし、妹は、兄よりも多く預貯金を取得するという解決法もあります。

相続についてのお困りごとはお気軽にご相談ください

今回は、遺産の分割方法の説明をしましたが、実際の相続では、これらを組み合わせて遺産分割協議書を作成します。

今回は、遺産の分割方法の説明をしましたが、実際の相続では、これらを組み合わせて遺産分割協議書を作成します。

また、相続というものはご家庭によって異なるので、同じ事例は一件もありません。相続に精通した専門家が個別具体的に、断片的ではなくトータルでサポートする方が良いケースが多いです。

たまき行政書士事務所は、北海道を中心に相続のご相談はもちろん、ご依頼があれば、相続手続きの代行も行っております。

平日にご予約いただけましたら、土日の訪問も可能です。また、平日夜間のご相談も可能です。

無料訪問相談・無料テレビ電話相談のご予約や、ご質問等はお気軽に

たまき行政書士事務所の無料訪問相談について >>

たまき行政書士事務所の

ごあんないABOUT

相続・遺言専門のたまき行政書士事務所

- 代表 行政書士 田巻裕康

-

[住所]

北海道札幌市北区北32条西5丁目3-28

SAKURA-N32 1F

011-214-0467

070-4308-1398(行政書士直通電話)

電話受付:平日9時~18時 - [交通アクセス]

地下鉄南北線:北34条駅(3番出口)から徒歩1分

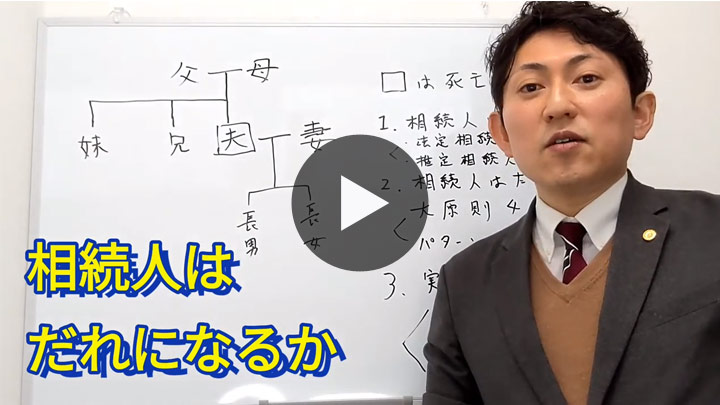

相続遺言YouTube教室 随時更新中!

行政書士田巻裕康による相続・遺言に関する解説動画をYouTubeにて公開中。一般のお客様はもちろん、相続実務を行ったことのない行政書士の方もぜひご活用ください。